สรุปภาวะตลาด

จับตาเลือกตั้งสหรัฐ 2024 : ผลกระทบและโอกาสในการลงทุน

การเลือกตั้งประธานาธิบดีสหรัฐฯ ปี 2024 ซึ่งจะจัดขึ้นในวันที่ 5 พฤศจิกายน กำลังใกล้เข้ามาโดยผลสำรวจและการคาดการณ์ล่าสุดชี้ให้เห็นว่าผู้สมัครจากทั้งพรรครีพับลิกันและพรรคเดโมแครตมีคะแนนนิยมที่สูสีกันมาก โดยเฉพาะในรัฐที่เป็น Swing State ทั้งนี้ ด้วยความแตกต่างทางนโยบายของทั้งสองพรรคที่ค่อนข้างชัดเจน ประกอบกับมีปัจจัยหลายประการที่เข้ามาเกี่ยวข้อง ไม่ว่าจะเป็นสถานการณ์เศรษฐกิจในสหรัฐฯ และทั่วโลก ขณะที่ความไม่แน่นอนทางภูมิรัฐศาสตร์โลกยังคงดำเนินต่อไป ส่งผลให้ผลลัพธ์ของการเลือกตั้งครั้งนี้มีความสำคัญเป็นอย่างมาก เนื่องจากจะสะท้อนถึงทิศทางของสหรัฐฯ ในการกำหนดนโยบายในประเทศและบทบาทของสหรัฐฯ ในเวทีโลก ซึ่งจะมีผลต่อภูมิรัฐศาสตร์ การค้า และแนวโน้มการลงทุนต่าง ๆ ในภาพรวม

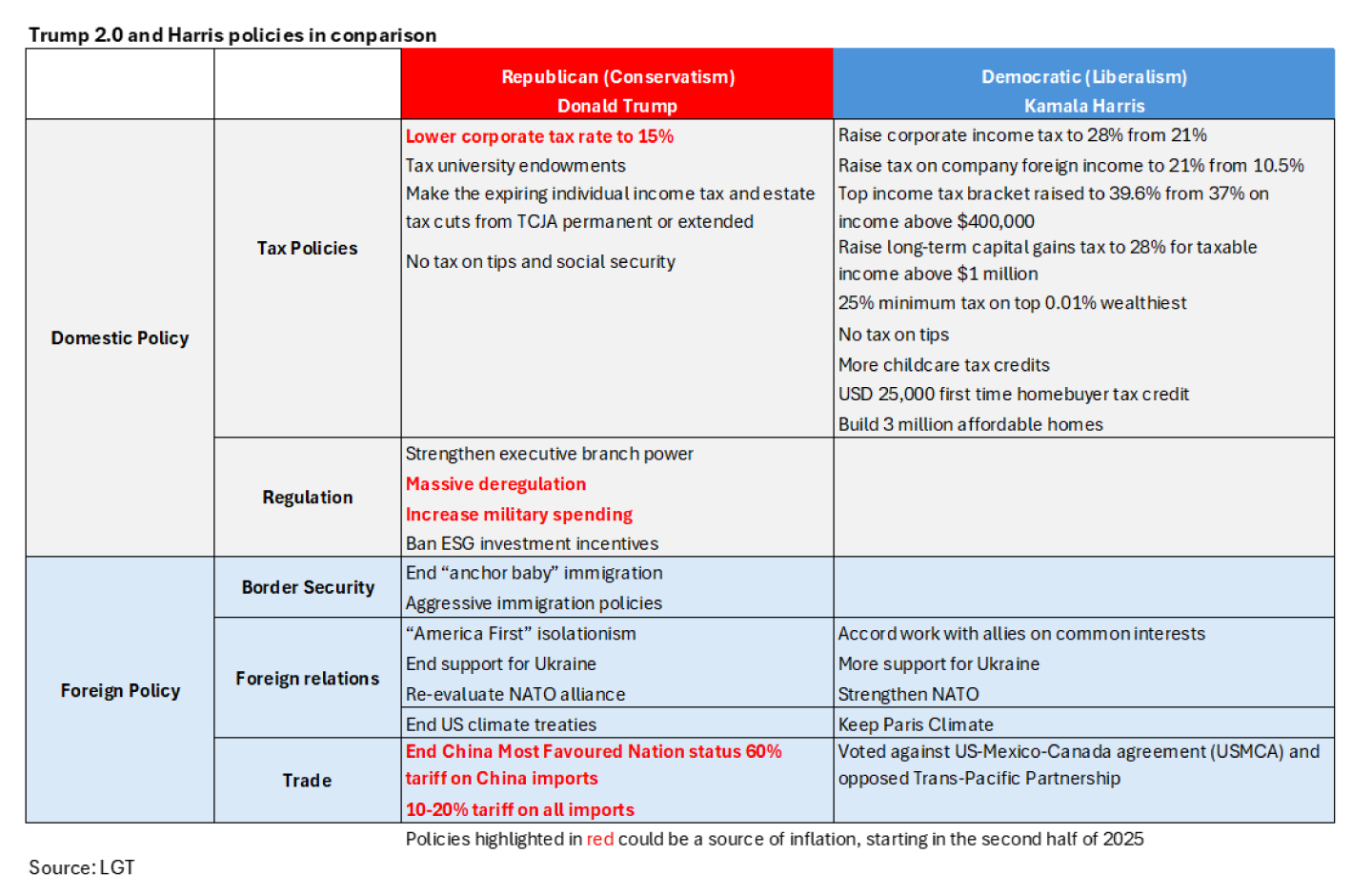

โดยพรรครีพับลิกันที่มีแนวคิดอนุรักษ์นิยม ภายใต้การนำของอดีตประธานาธิบดี โดนัลด์ ทรัมป์ มีแนวนโยบายที่มุ่งเน้นการลดภาษี และลดกฎระเบียบเพื่อส่งเสริมธุรกิจและกระตุ้นเศรษฐกิจสหรัฐ ในขณะที่พรรคเดโมแครตที่มีแนวคิดเสรีนิยม นำโดยรองประธานาธิบดี คามาล่า แฮร์ริส ให้ความสำคัญกับการเพิ่มภาษีเพื่อลดความเหลื่อมล้ำทางเศรษฐกิจ สนับสนุนโครงการสวัสดิการสังคม และผลักดันพลังงานสะอาดเพื่อตอบสนองต่อความท้าทายด้านสิ่งแวดล้อม

ขณะที่ นโยบายต่างประเทศของ ทรัมป์ มุ่งเน้น "America First" โดยเน้นผลประโยชน์ของสหรัฐฯ เป็นหลัก และลดบทบาทสหรัฐฯ ในความร่วมมือระหว่างประเทศ ทบทวนข้อตกลงกับ NATO และอาจทำสงครามทางการค้ากับจีนเพื่อผลประโยชน์ของสหรัฐฯ ในทางตรงกันข้าม คามาล่า แฮร์ริส จะเน้นการทำงานร่วมกับพันธมิตรและประเทศที่มีเป้าหมายและผลประโยชน์ร่วมกัน ไม่ว่าจะเป็นทางด้านความมั่นคง การค้า หรือสิ่งแวดล้อม อาทิ ร่วมกับพันธมิตรในสนธิสัญญาปารีส ร่วมมือกับ NATO เพื่อปกป้องความมั่นคงในยุโรปและทั่วโลก

ทั้งนี้ บลจ. แลนด์ แอนด์ เฮ้าส์ จึงขอวิเคราะห์ผลการเลือกตั้งประธานาธิบดีสหรัฐ ซึ่งจะมีผลต่อภาพรวมการลงทุน เป็น 2 Scenarios ดังนี้

Scenario ที่ 1: พรรครีพับลิกันภายใต้การนำของทรัมป์ชนะการเลือกตั้ง

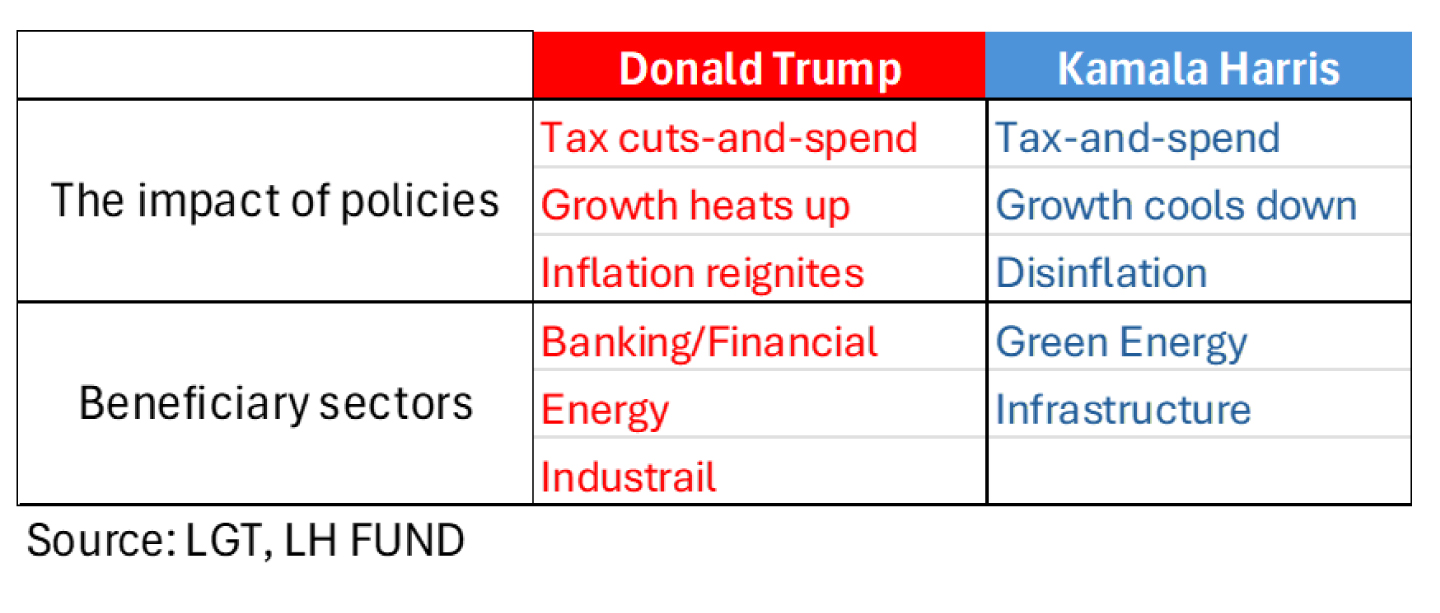

นโยบายสำคัญที่คาดว่าจะเกิดขึ้น ได้แก่ การลดภาษีสำหรับธุรกิจ การลดกฎระเบียบในภาคการเงินและอุตสาหกรรมต่าง ๆ และการเน้นการขยายงบประมาณด้านการป้องกันประเทศ นโยบายเหล่านี้จะส่งผลดีต่อภาคธุรกิจ และการลงทุน โดยข้อมูลจาก BofA Global Research ระบุว่า นโยบายลดภาษีบริษัท (Corporate Tax) ของทรัมป์ คาดว่าจะช่วยเพิ่มกำไรต่อหุ้น (EPS) ของบริษัทในดัชนี S&P 500 ได้ประมาณ 4% ทั้งนี้ Sector ที่ได้รับอานิสงส์จากนโยบายของ ทรัมป์ หลักๆ ได้แก่ Banking and Financial จากนโยบาย Deregulation และ Energy เช่น น้ำมันและก๊าซ จากนโยบายการผ่อนคลายกฎระเบียบเกี่ยวกับสิ่งแวดล้อม และ Industrial จากนโยบายการลดภาษีของทรัมป์

Scenario ที่ 2: ชัยชนะของพรรคเดโมแครต ภายใต้การนำของแฮร์ริส

หากพรรคเดโมแครตชนะการเลือกตั้ง นโยบายสำคัญจะเน้นไปที่การสนับสนุนพลังงานสะอาด การเพิ่มการดูแลสุขภาพ และการพัฒนาโครงสร้างพื้นฐานอย่างต่อเนื่อง ซึ่งจะสร้างโอกาสทางธุรกิจในหลายด้าน โดยดาดว่า ภาคธุรกิจที่ได้รับประโยชน์ ได้แก่ ภาคพลังงานหมุนเวียน อาทิรถยนต์ EV และ Renewable Energy และโครงสร้างพื้นฐาน อย่างไรก็ดี สำหรับภาคการบริการสุขภาพนั้น แม้จะได้รับอานิสงส์จากการที่รัฐบาลเดโมแครตจะขยายงบประมาณด้านการดูแลสุขภาพ แต่ยังคงได้รับแรงกดดันจากนโยบายลดราคายาเพื่อให้ประชาชนเข้าถึงอยู่

นอกจากนี้ ภาคธุรกิจที่เกี่ยวข้องกับพลังงานดั้งเดิม และบริษัทขนาดใหญ่อาจต้องเผชิญกับความท้าทายด้านภาษีและกฎระเบียบที่เข้มงวดมากขึ้น โดยรายงานฉบับเดียวกันของ BofA Global Research ระบุว่า นโยบายเพิ่ม Corporate Tax ของแฮริส คาดว่า จะกระทบกำไรต่อหุ้น (EPS) ของบริษัทในดัชนี S&P 500 ที่ประมาณ -5%

โดยสรุป บลจ. แลนด์ แอนด์ เฮ้าส์ มองว่า ไม่ว่าผลการเลือกตั้งสหรัฐออกมาเป็นอย่างไร ก็น่าจะส่งผลดีต่อตลาดหุ้นสหรัฐ เนื่องจากนโยบายต่าง ๆ จะมีความชัดเจน และการเมืองจะมี เสถียรภาพมากขึ้นหลังการเลือกตั้ง จากรายงานของ BofA Global Research ระบุว่า กลุ่มอุตสาหกรรมมีผลตอบแทนที่เป็นบวกในเดือน พ.ย. และ ธ.ค. ในปีเดียวกันหลังการเลือกตั้ง โดย sectors ที่มีผลตอบแทนสูงสุดได้แก่ Material, Energy, และ Financial ที่ 4.77%, 4.35%, และ 4.19% ตามลำดับ

โดยหาก ทรัมป์ ได้รับเลือก คาดว่าจะเห็นการเปลี่ยนแปลงนโยบายอย่างมีนัยสำคัญจากพรรครีพับลิกัน เมื่อเปรียบเทียบกับการรักษาความต่อเนื่องของนโยบายภายใต้พรรคเดโมแครต นโยบายสำคัญอย่างการลดภาษี นโยบายการย้ายถิ่นฐาน และนโยบายการคลัง จะส่งผลกระทบต่อเศรษฐกิจมหภาคของสหรัฐฯ รวมถึงประเทศคู่ค้าอื่น ๆ โดยเรามองว่าตลาดอาจตอบสนองในเชิงบวกในระยะสั้น โดยเฉพาะอย่างยิ่งหุ้นขนาดเล็กในสหรัฐฯ ที่น่าจะมีผลการดำเนินงานที่โดดเด่น อย่างไรก็ตาม นโยบายภาษีที่ผ่อนคลายอาจนำไปสู่อัตราเงินเฟ้อที่สูงขึ้นในอนาคต นอกจากนี้ ประเทศจีนและประเทศที่มีความสัมพันธ์กับจีนอาจเผชิญกับความท้าทายจากนโยบายการขึ้นภาษีที่อาจถูกนำมาใช้ ซึ่งอาจสร้างความตึงเครียดทางการค้าและเพิ่มแรงกดดันทางเศรษฐกิจในภูมิภาคเหล่านี้

ในขณะที่หากการมาของ แฮร์ริส พร้อมกับนโยบายภาษีที่เข้มงวดมากขึ้น อาจส่งผลต่อตลาดในทิศทางที่เป็นกลางมากกว่า อีกทั้งการดำเนินนโยบายลักษณะนี้จะทำให้เงินเฟ้อลดลง (Disinflation) และกดดันให้ Fed พิจารณาลดอัตราดอกเบี้ย ซึ่งสิ่งนี้อาจนำมาซึ่งความท้าทายของการไหลออกของเงินทุน แต่ในทางตรงกันข้าม ก็จะสร้างผลบวกต่อตลาดเกิดใหม่ (Emerging Market) เนื่องจากนักลงทุนอาจหันมองหาตลาดที่มีโอกาสในการเติบโตและสภาพแวดล้อมที่เอื้ออำนวยมากขึ้นในภูมิภาคเหล่านั้น

กลยุทธ์การลงทุน

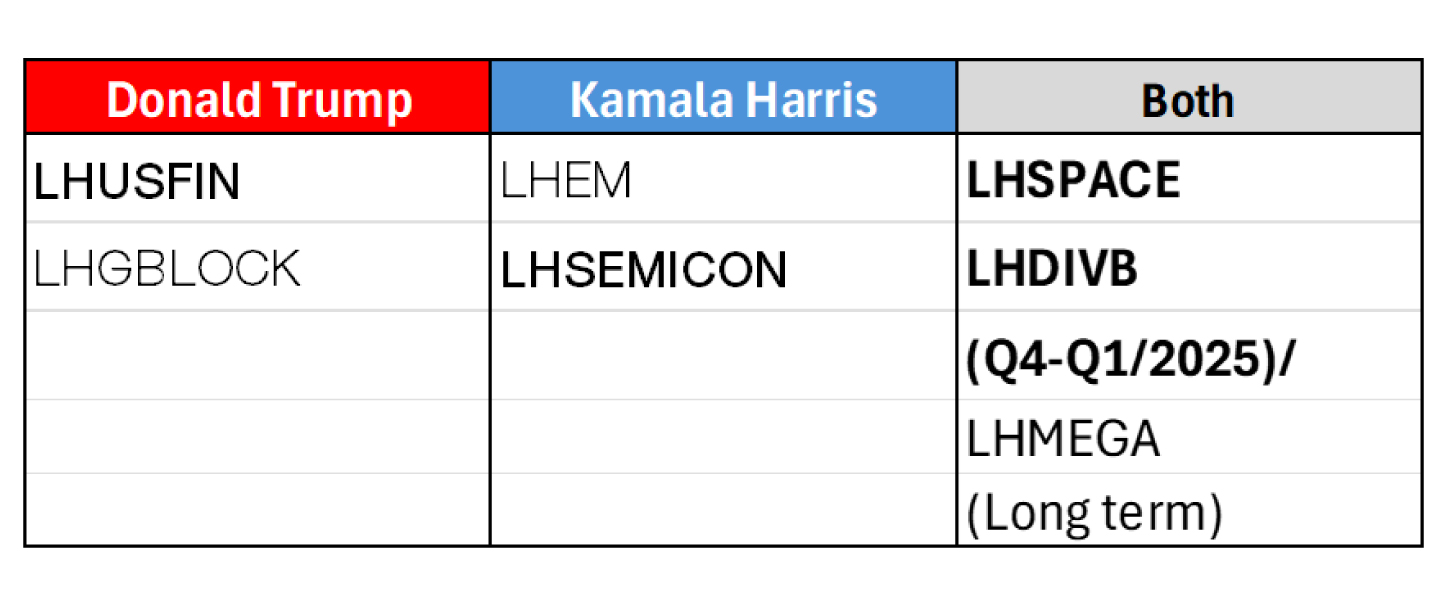

Scenario ที่ 1: หากทรัมป์ชนะการเลือกตั้ง

- LHUSFIN ซึ่งได้รับอานิสงส์จากการ Deregulate ด้านกฎระเบียบให้กับสถาบันการเงิน เพิ่มความคล่องตัวในการทำธุรกิจ

- LHGBLOCK เนื่องจากทรัมป์ มีท่าทีสนับสนุนศักยภาพของสินทรัพย์ดิจิทัลบางประเภท และเทคโนโลยีบล็อกเชน

- LHEM ที่ได้รับอานิสงส์จาก Fund Flow ที่มีโอกาสไหนไปยัง Emerging Market

- LHSEMICON เนื่องจากธุรกิจ Semiconductor ได้รับอานิสงส์จากนโยบายส่งเสริมพลังงานหมุนเวียน โดยชิปเซมิคอนดักเตอร์เป็นส่วประกอบสำคัญในยานยนต์ไฟฟ้าและระบบพลังงานหมุนเวียน เช่น แผงโซลาร์เซลล์และระบบจัดการพลังงาน

- ทำความเข้าใจลักษณะสินค้า เงื่อนไข ผลตอบแทนและความเสี่ยงก่อนตัดสินใจลงทุน

- เนื่องจากกองทุน ไม่ได้ป้องกันความเสี่ยงทั้งจำนวน ผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน/หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

- ผลการดำเนินงานในอดีต ผลการเปรียบเทียบผลการดำเนินงานกับผลิตภัณฑ์ในตลาดทุน ไม่ได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

Source : LGT, Bank of America, Bloomberg, LH Fund

As of Oct 2024